¿Por qué se puede decir que estamos en un sistema financiero ‘zombie’?

¿Por qué se puede decir que estamos en un sistema financiero ‘zombie’?

Lo primero, ¿qué es ser un zombie?: Voz de origen africano occidental, introducida en español a través del inglés, que significa ‘cadáver reanimado mediante prácticas de brujería‘.

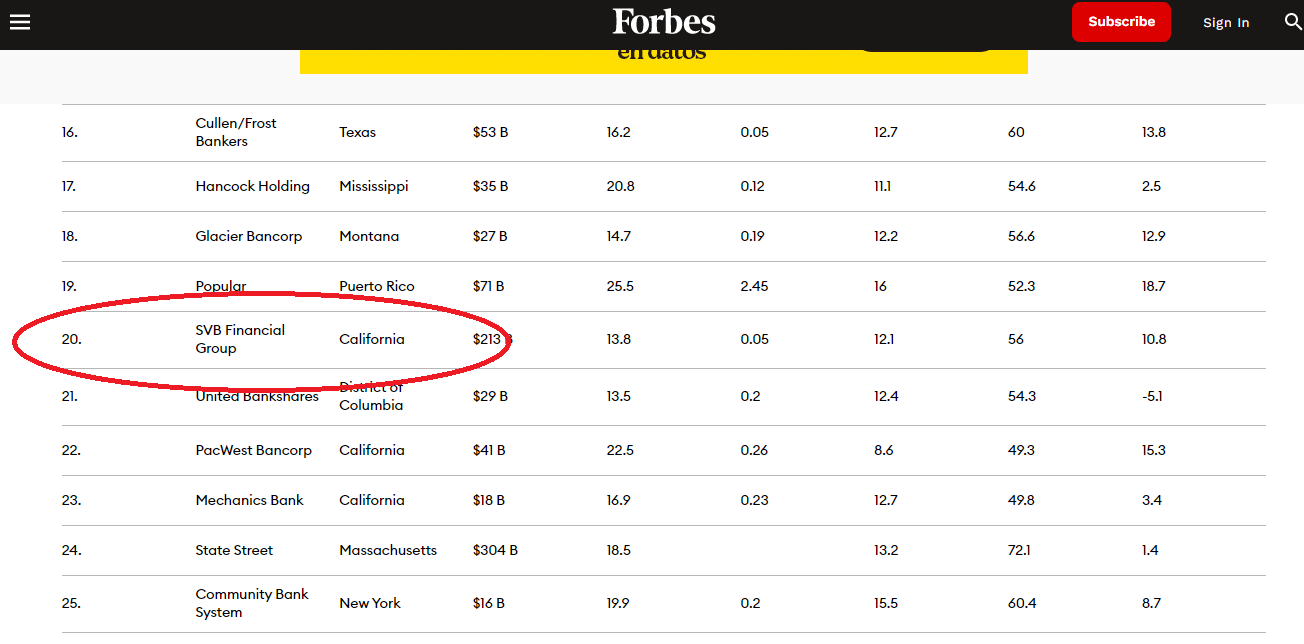

Aunque muchas podrían ser las explicaciones o causas de que el sistema financiero se puede definir como ‘zombie’ y, en consecuencia, que la economía en general siga el mismo camino, tras la quiebra del SVB Financial Group (según Forbes en su artículo del 14 de febrero de 2023) el 20º mejor banco de América para 2023, debemos de hacer una reflexión: ¿hasta dónde son de falsas las cifras de los balances de las entidades financieras? (Dato interesante: el director administrativo de esta entidad en 2008 era director financiero en Lehman Brothers).

Hay un ‘mantra’ que los grandes poderosos repiten siempre en estos casos: ‘no es un problema de solvencia, es un problema de liquidez’. Pues vamos a ver un ejemplo breve y sencillo que indica que no es así.

De una forma sencilla dentro de la compeljidad

Hace un año, con tipos de interés negativos, a las entidades del sistema financiero mundial les interesaba pedir dinero prestado a tasas de interés negativas e invertirlo en deuda pública o deuda emitida por ‘grandes empresas’. Rentabilidad redonda: pago a interés por ejemplo de -0,25% y compro deuda a 10 años que me pagan al 2,5% Beneficio: 2,75%. Además, el dinero de los depósitos de los clientes, a los que no remunero nada por los saldos, se puede invertir también en deuda. Beneficio: 2,50%

¿Qué ocurre?

1º Inflación galopante (subidas de precios) y, en consecuencia, una política errónea claramente de subida desaforada de los tipos de interés para frenarla por parte de la Reserva Federal Americana y del Banco Central Europeo.

2º La inflación no se frena y los hogares necesitan recurrir a los ahorros para vivir. Piden su dinero a las entidades financieras que lo invirtieron en deuda pública y de grandes empresas. No lo pueden devolver, con lo cual viene un problema de liquidez. Podrían recurrir al mercado y, poniendo en garantía la deuda que tienen contabilizada en sus balances, pedir un préstamos para devolver el dinero a sus clientes.

3º Ya con los tipos de interés cercanos al 4%, para que las entidades financieras puedan vender en el mercado la deuda que tienen contabilizada en sus balances y obtener liquidez, deben de bajarle el precio considerablemente por que si no nadie se la compraría. Pero esto hace que el valor en el que tienen contabilizado esta deuda sea mucho mayor de lo que vale realmente con lo cual, en caso de querer poner en garantía esos títulos para conseguir dinero y liquidez y devolver el dinero a los clientes, se vería que el valor contable de esa deuda estaba inflado y, por lo tanto, habría que poner una gran cifra de deuda en garantía para obtener una reducida liquidez. A esto señores mios, se le llama problema de solvencia (que mis activos inflados no garantizan el pago de mis deudas). Se dice que el SVB Financial Group tenía deuda comprada contabilizada hasta un 60% por encima de su valor real. Lo que toda la vida de ‘Dios’ se ha llamado ‘maquillaje contable’.

4º Si todos los depositantes acuden a sacar su dinero, viene la falta de liquidez, pero derivada de que la solvencia de la entidad financiera está maquillada. Si fuese correcta, podría ponerla en garantía para obtener la liquidez y devolver el dinero a los clientes. pero ninguna entidad que le preste ese dinero quiere en garantía esa deuda inflada.

5º ¿Solución? Doble. Por un lado, los políticos salen a decir que los depósitos de los clientes están garantizados por el Estado (o sea, por los impuestos de los ciudadanos), para que así no acudan en masa a retirar su dinero de la entidad financiera quebrada y parar la sangría. Por otro, se habla con alguna entidad financiera para que se haga cargo del negocio del banco quebrado a cambio de un pago simbólico y de que reciba la entidad adquirente ayuda bajo cuerda o que se le permita ampliar capital arruinando a los accionistas (recordemos el caso cercano de los accionistas del Banco Popular cuando lo adquirió por 1€ el Banco Santander).

Conclusión: debajo de la alfombra del sistema financiero hay ‘mierda’ para aburrir, un sistema financiero ‘zombie’ que sobrevive por las políticas económicas de los gobiernos que permiten a la banca campar a sus anchas. ¿Por qué? Pues muy sencillo, ¿quién creéis que acaba comprando la deuda que emite el estado en muchas ocasiones? Blanco y en botella.

Que nos quede claro políticos y sistema financiero son las dos caras de la misma moneda, de un sistema financiero zombie y de una economía zombie que, cuando rompe por algún lado, siempre recurrirá al ‘rescate’ el uno del otro con cargo a las arcas del estado, del dinero público, de los impuestos de los ciudadanos.

El ‘paganini’, de una forma u otra, siempre es el mismo, mientras que los altos cargos y políticos continúan cobrando remuneraciones fuera de lo normal.